在虚拟合约市场上,用户只需根据合约价格,按一定比例交纳少量资金作为履行合约的财力担保,便可参与合约的买卖,这种资金就是虚拟合约担保资产。用户在开仓后,该合约账户内持仓所需的担保资产,会随着最新成交价的变化而变化。

每个品种合约对应一个合约账户,即逐仓账户。不同的品种合约账户的担保资产之间相互独立,且不同品种合约之间的盈亏、占用担保资产、担保资产率等数据互不影响。

比如用户A在USDT永续合约逐仓模式下持有BTC和ETH仓位;如果用户A的BTC合约担保资产率≤0触发全部强平,那么该用户的BTC/USDT永续合约逐仓账户没有剩余资产,而他的ETH/USDT永续合约逐仓账户仓位不受影响。

全仓账户中的USDT为每个全仓模式下的品种合约仓位提供担保,即全仓下所有品种合约的仓位共享一个账户权益,账户中的盈亏、占用担保资产、担保资产率等数据合并计算。

比如用户B在USDT永续合约全仓模式下同时持有BTC和ETH仓位,那么全仓账户中的资产都会为这两个品种的仓位提供担保,担保资产率共同计算。当USDT本位全仓永续合约的担保资产率≤0时,用户的BTC和ETH的仓位则都可能会触发强平。

担保资产的计算

持仓担保资产 = 合约面值 * 持仓合约数量 * 最新成交价 / 倍数

例1:买入开多100张BTC/USDT合约(合约面值为0.001BTC),最新成交价为5000USDT,倍数为10,则持仓担保资产 = 0.001 * 100 * 5000 / 10 = 50 USDT

例2:买入开多100张ETH/USDT合约(合约面值为0.01ETH),最新成交价为500USDT,倍数为10,则持仓担保资产 = 0.01 * 100 * 500 / 10 = 50 USDT

阶梯担保资产规则

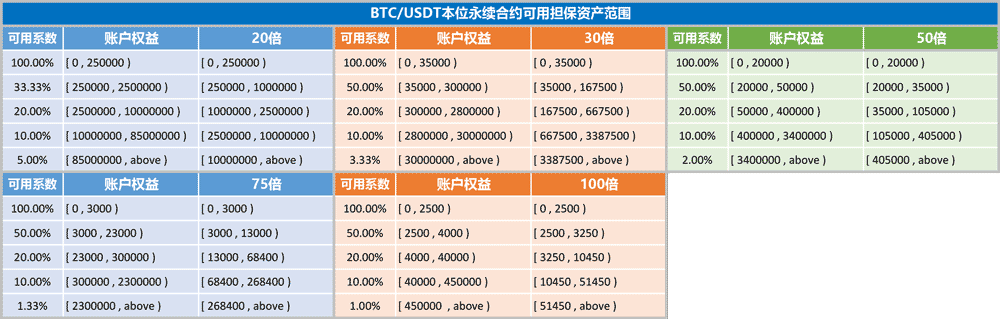

为维护合约市场稳定降低大仓位风险,火币合约采用阶梯担保资产,可用担保资产会根据账户权益和倍数进行相应调整。当用户使用倍数对应的账户权益超过一定范围时,可用于开仓的担保资产会有所变化;不同品种合约的阶梯担保资产限制不同,全仓账户与逐仓账户的可用担保资产范围一致,具体规则如下:

* 注:基于风险情况,部分品种除了1倍不做限制外,其他倍数会受阶梯担保资产限制;其余品种10倍及10倍以下的倍数不受阶梯担保资产限制,以BTC为例。

单位:USDT

【以上数据及指标内容可能会根据市场行情而进行实时调整,调整将不会进行另行通知】

注:最后一档的可用系数 = 1 / 对应的倍数

示例1

假设用户BTC/USDT合约账户权益5000 USDT,此时用户选择的倍数越大,可用担保资产越小:

- 选择1x-50x倍数时: 可用担保资产不变;

- 当用户选择75x倍数时,账户权益5000 USDT为第二阶段可用系数范围。其中3000为第一阶段可用系数不受影响;超过3000低于23000的部分,等于该部分资产*可用系数,即阶梯可用担保资产为:3000+(5000-3000)*50%=4000 USDT;

- 当用户选择100x倍数时,账户权益5000 USDT为第三阶段可用系数范围。其中2500为第一阶段可用系数不受影响;超2500低于4000的部分属于第二阶段可用系数为50%,等于该部分资产*可用系数,对应可用担保资产为2500+(4000-2500)*50%=3250;超过4000低于40000的部分第三阶段可用系数为20%,等于该部分资产*可用系数,即阶梯可用担保资产为:3250+(5000-4000)*20%=3450 USDT。

示例2

假设用户转入100万USDT到全仓账户,且在BTC/USDT全仓模式下使用20x倍数,持仓担保资产35万USDT。如果用户想继续在全仓模式下进行20x倍的ETH/USDT交易,还有多少可用担保资产呢?

- 首先,因BTC/USDT持仓担保资产35万USDT在使用20x倍数已进入阶梯可用担保资产范围,所以该部分持仓担保资产需要逆向推导实际占用的持仓担保资产:25+(35-25)/33.33%=55万USDT;

- 已知BTC/USDT已占用了55万USDT,因此账户权益剩下100-55=45万USDT可以在全仓模式下的其他品种合约继续使用,且同样会受到阶梯可用担保资产范围影响;

- 如果用户需要继续在全仓模式下进行20x倍的ETH/USDT交易,根据ETH/USDT阶梯可用担保资产范围,超出30万USDT低于60万USDT的部分,等于该部分资产*可用系数,即阶梯可用担保资产为:12+[(45-30)*20%]=15万USDT。

USDT本位永续合约锁仓担保资产优化方案

为提高用户的资产利用率,减少用户的持仓占用担保资产,当在相同模式相同品种下用户持有双向合约时,USDT本位永续合约实行锁仓担保资产优化方案。USDT本位永续合约锁仓担保资产即用户持有同品种双向合约时,使用优化方案后将会减免部分持仓担保资产,公式如下:

新持仓担保资产 = 多仓持仓担保资产 + 空仓持仓担保资产 - 锁仓担保资产 * 锁仓担保资产的优惠比例;

- 持仓担保资产= 合约面值 * 持仓合约数量 * 最新成交价 / 倍数

- 锁仓担保资产 = min ( 多仓持仓担保资产,空仓持仓担保资产 )

- 锁仓担保资产的优惠比例100%。

注:全仓模式的新持仓担保资产(账户)= 所有支持全仓的品种合约的新持仓担保资产之和

示例:

小明使用20倍的倍数在BTC/USDT合约持有多仓1000张,空仓800张;合约面值为0.001BTC,当BTC永续/USDT合约最新成交价为8000 USDT时,小明的新持仓担保资产计算如下:

- 首先计算小明多仓和空仓分别的持仓担保资产,根据公式持仓担保资产= 合约面值 * 持仓合约数量 * 最新成交价 / 倍数,多仓持仓担保资产为0.001 * 1000 * 8000 / 20 = 400 USDT ;空仓持仓担保资产为 0.001 * 800 * 8000 / 20 = 320 USDT.

- 接着计算小明单合约锁仓担保资产,根据公式:锁仓担保资产 = min (多仓持仓担保资产,空仓持仓担保资产),即min ( 400, 320 ) = 320 USDT;

- 此时根据公式可以计算小明的仓位在优化方案下新的持仓担保资产,即 400 + 320-320 * 100% = 400 USDT.

- 由此可见,小明多空持仓担保资产原本需要400 + 320 = 720 USDT,使用锁仓担保资产优化方案后,小明持有双向合约的新持仓担保资产只需400 USDT。

可转金额计算:

可转金额 = max【0,本期初始权益 + 本期转入 - 本期转出 + min( 已实现盈亏 , 0 )+min( 未实现盈亏,0 )- max [ 0,f(占用) - max ( 0 , 已实现盈亏 ) ]】+ max【0, [ 已实现盈亏 - f(占用) ]】* 已实现盈亏的可转系数

注:定期结算的品种可转系数为0,实时结算的品种可转系数为1。

例1:用户BTC/USDT永续合约初始账户权益为 500 USDT,使用5X在价格为 10000 USDT的时候开了 100 张多仓,当价格上涨到 12000 USDT时,用户的可转金额计算如下:(手续费忽略不计)

未实现盈亏 = ( 12000 - 10000 ) * 0.001 * 100 = 200 USDT

f(占用) = 占用担保资产= 100 * 0.001 * 12000 / 5 = 240 USDT

可转金额 = max【0,500+0-0+0+0-240】+ 0 = 260 USDT

例2:用户BTC/USDT永续合约初始账户权益为 50000 USDT,使用100X在价格为 10000 USDT的时候开了 100000 张多仓,当价格上涨到 12000 USDT时平仓 50000 张,然后价格又下跌至 9000 USDT,则用户的可转金额计算如下:(手续费忽略不计)

未实现盈亏 = ( 9000 - 10000 ) * 0.001 * 50000 = -50000 USDT

已实现盈亏 = ( 12000 - 10000 ) * 0.001 * 50000 = 100000 USDT

占用担保资产 = 50000 * 0.001 * 9000 / 100 = 4500 USDT

使用100X时受到阶梯担保资产限制,对应的可用系数为20.00%,所以需要推算出实际f(占用):

f(占用) = 4000 + ( 4500 – 3250 ) / 20.00% = 10250 USDT

可转金额 = max【0,50000+0-0+0-50000】+ [ 100000 - 10250 ] = 89750 USDT

由此可知,当账户权益超出一定范围,且使用较大倍数时,会受到阶梯担保资产的限制,实际所需占用的担保资产更多,可转余额相对更少。