USDT本位永续合约是一种数字资产衍生产品,用户可以通过判断涨跌,选择买入做多或卖出做空合约来获取数字资产价格上涨/下降的收益。类似于一个担保资产现货市场,它是以USDT计价,且价格接近于标的参考指数价格,锚定现货价格的主要机制是资金费用。USDT本位永续合约没有交割日,用户可以一直持有。每8小时结算一次,每次结算时系统会将本期的资金费和未实现盈亏合并到已实现盈亏计算,再转到用户账户余额中。

USDT本位永续合约市场的机制

- 担保资产率与强制平仓:当担保资产率小于等于0时,仓位会触发强平。

逐仓担保资产率 = 账户权益 / 占用担保资产 * 100% – 调整系数;

全仓担保资产率 = 账户权益 / ∑全仓账户所有合约的(占用担保资产 * 调整系数)– 100% - 资金费用:买方和卖方之间每隔8小时定期结算费用。如果资金费率为正,多仓将支付而空仓将获得资金费;如果资金费率为负,则空仓将支付而多仓将获得资金费。(只有用户在结算资金费用时的净持仓不为0时,才需要支付或收取资金费用)。

- 结算资金费用时间(GMT+8):00:00、8:00、16:00。

逐仓模式与全仓模式

- 逐仓模式是指,分账户全仓模式,即逐仓账户中的资产都会为同品种合约仓位提供担保,不同品种合约的账户权益和盈亏单独计算,各品种合约下的仓位担保资产、盈亏互不影响:

比如用户A在USDT永续合约逐仓模式下持有BTC和ETH仓位;如果用户A的BTC合约担保资产率≤0触发全部强平,那么该用户的BTC/USDT永续合约逐仓账户没有剩余资产,而他的ETH/USDT永续合约逐仓账户仓位不受影响。

- 全仓模式是指,所有支持全仓模式的品种合约共享一个账户权益,账户中的盈亏、占用担保资产、担保资产率等数据合并计算:

比如用户B在USDT永续合约全仓模式下同时持有BTC和ETH仓位,那么全仓账户中的资产都会为这两个品种的仓位提供担保,担保资产率共同计算。当USDT本位全仓永续合约的担保资产率≤0时,用户的BTC和ETH的仓位则都可能会触发强平。

USDT本位永续合约与币本位永续合约的不同点

- 计价单位不同。USDT本位永续合约是以USDT为计价单位;币本位永续合约是以美元为计价单位。因此两者之间的指数价格也会有所不同,比如BTC/USDT的指数价格是取各交易所BTC现货兑USDT的价格;而BTC/USD币本位永续合约的指数价格是取各交易所BTC现货兑美元的价格。

- 合约价值不同。USDT本位永续合约每张合约的价值为对应的标的品种,比如BTC/USDT的面值为0.001BTC;币本位永续合约每张合约的价值为美元,比如BTC/USD的合约面值为100美元。

- 充当担保资产币种不同。USDT本位永续合约所有品种合约都使用计价品种USDT作为担保资产,用户只需要持有USDT即可参与各个品种合约的交易;币本位永续合约是以标的品种作为担保资产,用户需要持有对应标的币种方可参与该品种合约的交易,比如BTC/USD币本位永续合约,用户需要转入BTC充当担保资产。

由于充当担保资产品种的不同,在价格下跌时,两种合约的担保资产贬值的风险也有所不同。假设当BTC/USD币本位永续价格下跌时,对用户仓位所需的担保资产要求越高,持仓担保资产所需的BTC越多;但USDT本位永续合约因为所需的担保资产是USDT,BTC币价下跌不会影响USDT担保资产的价值。 - 计算盈亏币种不同。USDT本位永续合约所有品种合约都使用计价品种USDT计算盈亏;币本位永续合约是以标的品种计算盈亏,比如用户交易BTC/USD币本位永续合约,盈亏的品种是BTC。

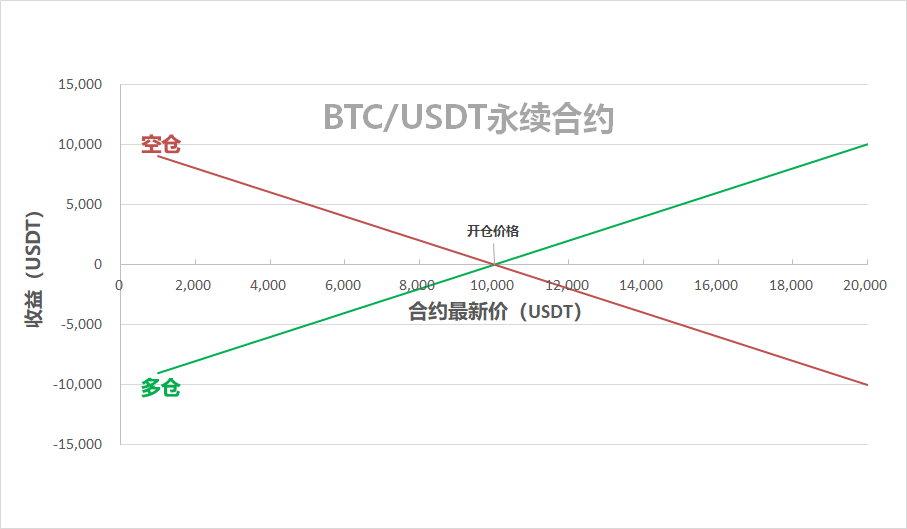

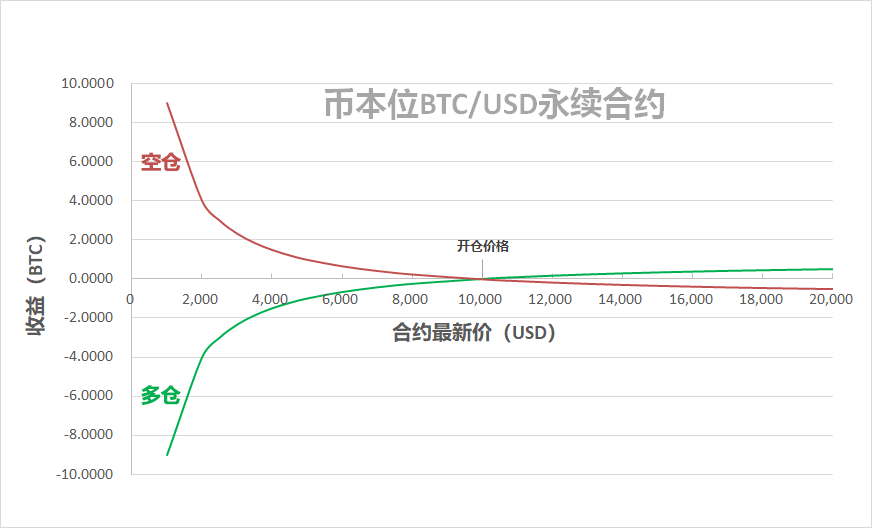

由于盈亏品种的不同导致盈亏模型也有所不同。假设使用相同的价格分别在USDT本位永续和币本位永续合约进行BTC的品种开仓100张合约,盈亏模型如下: