USDT本位永續合約是一種數位資產衍生產品,用戶可以通過判斷漲跌,選擇買入做多或賣出做空合約來獲取數字資產價格上漲/下降的收益。類似於一個擔保資產現貨市場,它是以USDT計價,且價格接近於標的參考指數價格,錨定現貨價格的主要機制是資金費用。USDT本位永續合約沒有交割日,用戶可以一直持有,每8小時結算一次,每次結算後會將已實現盈虧、未實現盈虧轉到用戶帳戶餘額中。

USDT本位永續合約市場的機制

- 擔保資產率與強制平倉:當擔保資產率小於等於0時,倉位會觸發強平。

逐倉擔保資產率 = 帳戶權益 / 佔用擔保資產 * 100% – 調整係數;

全倉擔保資產率 = 帳戶權益 / ∑全倉帳戶所有合約的(佔用擔保資產 * 調整係數)– 100% - 資金費用:買方和賣方之間每隔8小時定期結算費用。如果資金費率為正,多倉將支付而空倉將獲得資金費;如果資金費率為負,則空倉將支付而多倉將獲得資金費。(只有用戶在結算資金費用時的淨持倉不為0時,才需要支付或收取資金費用)。

- 結算資金費用時間(GMT+8):00:00、8:00、16:00。

逐倉與全倉模式

- 逐倉模式是指,每個品種合約的帳戶權益單獨計算,各品種合約下的倉位擔保資產、盈虧互不影響;

比如用戶A同時持有BTC/USDT永續合約逐倉倉位和ETH/USDT永續合約逐倉倉位;如果用戶A的BTC/USDT永續合約逐倉倉位擔保資產率≤0觸發強平,那麼該用戶的BTC/USDT永續合約逐倉倉位會被系統接管並且接管後該逐倉帳戶沒有剩餘資產,而他的ETH/USDT永續合約逐倉帳戶可以繼續持有且計算盈虧,並不受BTC倉位強平的影響。

- 全倉模式是指,全倉帳戶的USDT資產會為每個品種合約的倉位提供擔保,即全倉下所有品種合約的倉位共用一個帳戶權益,帳戶中的盈虧、佔用擔保資產、擔保資產率等資料合併計算;

比如使用者B在全倉模式下同時持有BTC和ETH的USDT本位全倉永續合約帳戶,那麼用戶的USDT本位全倉永續合約帳戶中的USDT會同時為BTC和ETH的全倉倉位提供擔保,這兩個品種的USDT本位永續合約全倉倉位的擔保資產率是共同計算的,而當USDT本位全倉永續合約的擔保資產率≤0時,用戶的BTC和ETH的全倉倉位則都會觸發強平。

USDT本位永續合約與幣本位永續合約的不同點

- 計價單位不同。USDT本位永續合約是以USDT為計價單位;幣本位永續合約是以美元為計價單位。因此兩者之間的指數價格也會有所不同,比如BTC/USDT的指數價格是取各交易所BTC現貨兌USDT的價格;而BTC/USD幣本位永續合約的指數價格是取各交易所BTC現貨兌美元的價格。

- 合約價值不同。USDT本位永續合約每張合約的價值為對應的標的品種,比如BTC/USDT的面值為0.001BTC;幣本位永續合約每張合約的價值為美元,比如BTC/USD的合約面值為100美元。

- 充當擔保資產幣種不同。USDT本位永續合約所有品種合約都使用計價品種USDT作為擔保資產,用戶只需要持有USDT即可參與各個品種合約的交易;幣本位永續合約是以標的品種作為擔保資產,用戶需要持有對應標的品種方可參與該品種合約的交易,比如BTC/USD幣本位永續合約,用戶需要轉入BTC充當擔保資產。

由於充當擔保資產品種的不同,在價格下跌時,兩種合約的擔保資產貶值的風險也有所不同。假設當BTC/USD幣本位永續價格下跌時,對用戶倉位所需的擔保資產要求越高,持倉擔保資產所需的BTC越多;但USDT本位永續合約因為所需的擔保資產是USDT,BTC幣價下跌不會影響USDT擔保資產的價值。 - 計算盈虧品種不同。USDT本位永續合約所有品種合約都使用計價品種USDT計算盈虧;幣本位永續合約是以標的品種計算盈虧,比如用戶交易BTC/USD幣本位永續合約,盈虧的品種是BTC。

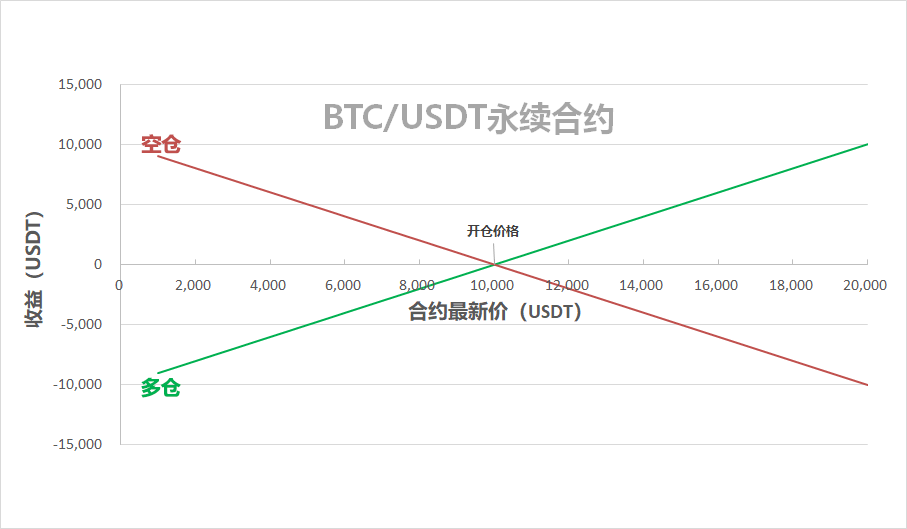

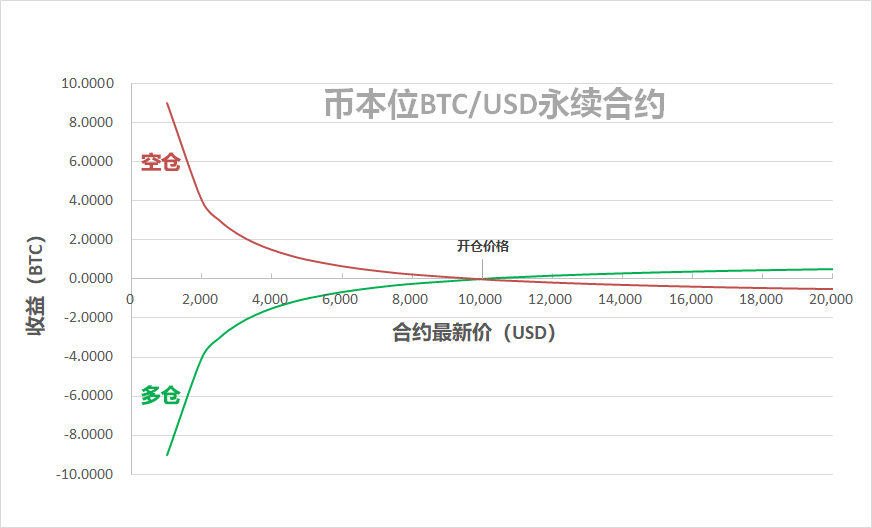

由於盈虧品種的不同導致盈虧模型也有所不同。假設使用相同的價格分別在USDT本位永續和幣本位永續合約進行BTC的品種開倉100張合約,盈虧模型如下: